指数基金风险高吗(指数基金什么意思有风险吗)

提醒:本文乃个人投资思考,仅供参考,不构成任何投资建议。

写在开头:本文是【基金投资:从入门到精通】系列文章的开篇,以后我会不断更新这个系列以帮助更多朋友掌握基金投资的大道,本文包含两部分内容:其一,为什么选择投资指数基金;其二,如何投资指数基金。

经常有朋友问我如何参与金融投资,问我的朋友基本上属于个人业余投资者,而非专职投资者,其中小白投资者众多。

对于这些朋友,不管其资金多寡,我一般都是建议别碰股市,聚焦基金投资即可,其中稳健型投资者聚焦固收基金即可,而进取型投资者可以尝试权益基金,对于权益类基金,我尤其推荐专注指数类基金投资。

为何如此?

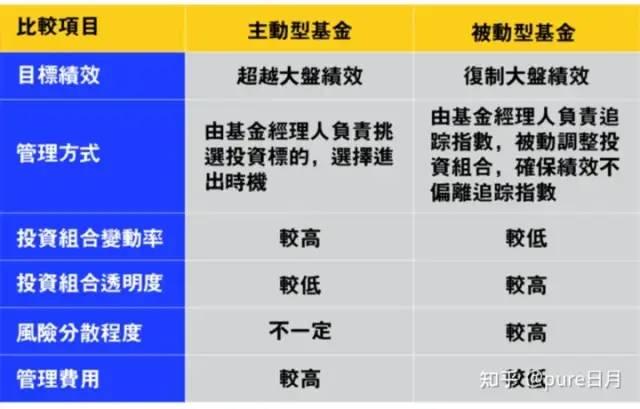

因为个人业余投资者一般对股票市场了解有限、知识储备不足,且没时间和精力去选股,如果不想踏空,那么最好的策略或是选择指数基金。在市场好的情况下,能获取市场平均收益率。而且,根据历史数据分析来看,绝大部分主动型基金产品收益率并没有指数基金好,毕竟主动型基金太依靠基金经理个人综合水平了。

比如我就偏好指数基金,我首先根据时代发展趋势以及国家经济发展方向选择朝阳行业或者板块(比如新能源、消费、医药医疗、数字经济板块等),然后再找出对应的指数基金,找到对应的指数基金我会观察其历史估值数据,当板块估值合理(好价格)才会考虑投资,再好的板块如果估值逆天(不是好价格)也坚决不碰。

如果想更省心点,也可以选择大盘宽基指数作为投资选择,比如沪深300就是不错的选择,该指数涵盖了A股不同行业的龙头公司,可以充分反映我国经济基本面,投资这个指数基金就可以搭上我国经济发展的顺风车。

下面以支付宝自带【指数选基】为工具做例子(PS:工具很多,我选择了一个用户基数最大且方便接触的哈),以宽基沪深300指数为例,在【指数选基】里面有很多指数板块,比如宽基指数、行业指数,我们在宽基指数很容易找到最热门的沪深300指数。

进去就可以看到重要的历史估值(也就是PE指)啦,估值低(PE历史百分位越低性价比越高)代表泡沫更小,安全边际越高,更具有好价格属性。进一步的,可以看到相应指数的关联指数基金,方便投资者选择。

对于历史估值时间跨度,自然是越长越好,时间跨度越大,包含的牛熊周期越多,数据参考价值越高。本例沪深300指数包含了最近10年历史估值数据,具有较强参考价值。

呈

呈以上内容不是我一厢情愿或者胡说八道,股神巴菲特也不厌其烦说过——业余投资者投资指数基金是最省事的投资策略,而不是投资收费更高收益很可能更低的主动型基金。

从1993年到2008年,巴菲特八次推荐指数基金。巴菲特曾这样说道:“我会把所有的钱都投资到一个低成本的跟踪标准普尔500指数的指数基金,然后继续努力工作。”

谂

谂巴菲特为了证明业余投资者投资指数基金比主动基金更好,曾发起过一次“十年之赌”。那次投资界的大战,最终股神大获全胜!

巴菲特这个经典案例足以证明投资指数基金是有效的投资策略,而我国的指数基金投资策略也越来越得到投资者信任。

2022年是中国指数基金诞生20周年,过去20年,中国指数基金蓬勃发展,凭借其简单清晰、工具化的特征,专业透明、规范化的运作,越来越被大众投资者认识和喜欢。截至2022年8月31日,根据WIND数据,中国指数基金数量达到1494只,指数基?规模超2.01万亿元,数量及规模分别较2021年底增?44.54%和6.38%。

个人经验归纳总结下,指数基金的最核心优势有如下3个方面:

(1)简单透明。指数基金采用部分或全部复制跟踪指数的投资方式,因此投资标的一目了然可跟踪,业绩透明度较高。所跟踪的指数由专门机构编制完成(A股各种指数主要是中证指数有限公司编制),编制规则公开透明,一般半年根据市场变化更新一次指数,避免了基金经理选股道德风险和运营能力水平风险。

(2)分散投资。指数基?通过买?多只股票分散风险,可以有效避免踩雷,而且由于指数所包含的公司一般是行业龙头,他们代表了经济大盘或者行业板块的整体发展情况,因此可以获得经济发展或者行业发展的平均收益。个人投资者很难押中涨幅最好的股票,但是投资指数基金,获取的平均收益也不错,还能有效降低黑天鹅带来的风险。

(3)费率更低。统计国内全市场的基金,主动管理的股票基金的平均费率为1.75%(管理费1.5%+托管费0.25%),指数基金的平均费率仅0.77%(管理费0.64%+托管费0.13%),可以有效帮助投资者节约成本。除了管理费用和托管费用外,国内指数基金的申赎费用也显著低于其他类型的基金,其中指数基金C份额无申赎费用。

个人要如何投资指数基金呢?

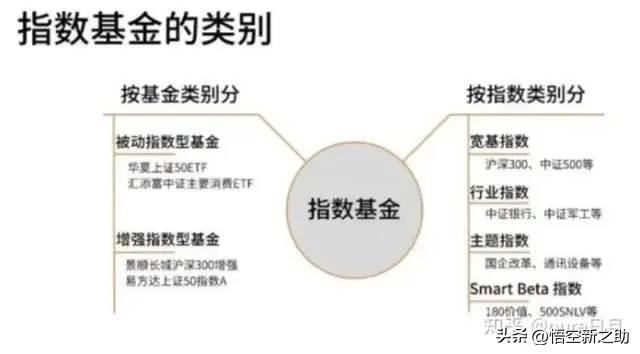

投资什么样的指数基金要看投资人的投资意向,有的人适合投资宽基指数基金,有的人适合投资行业指数基金,其中宽基指数基金更省事儿,而行业指数基金则需要一定的知识储备。

比如巴菲特推荐投资者投资标普500指数分享美国甚至世界经济发展红利。如果我国投资者要分享中国经济发展红利,要选择什么指数基金呢?

在我国A股,与标普500相媲美的就是沪深300指数,属于宽基指数。该指数由上海和深圳证券市场中选取300只A股作为样本编制而成的成份股指数,覆盖了沪深市场六成左右的市值,这些公司属于各行各业龙头,具有良好的市场代表性。能够反映A股市场总体发展趋势,适合作为指数基金的跟踪标的。

正因为沪深300指数可以深刻反映市场基本情况,所以很受投资界关注!沪深300指数作为中国市场代表性最强的指数之?,也成为受投资者欢迎的“基本款”。

备注:节选哦,全文详见【悟空新之助】

免责声明:本文观点仅供参考,不构成投资建议。业绩数据来源以及该数据仅供参考,基金业绩表现请见基金定期报告。市场有风险,投资需谨慎。基金过往业绩不代表未来表现,购买前请仔细阅读《基金合同》和《招募说明书》。

抱歉,评论功能暂时关闭!